期权学习笔记

什么是期权?

期权可以认为是一种权力。它赋予你,可以在某个时间段以特定价格买入或者卖出股票的权利。

这么说可能不是很好懂,我们通过几个例子来解释这件事。

假设有这么一个人(甲),他的意见总是和你相反。你觉得阿里巴巴的股票会涨,他就觉得会跌。你觉得阿里巴巴的股票会跌,他就觉得会涨。同时,你们都希望对方为自己的认识付出代价。你们由此设计出了一套协议叫做期权 (option)

假设现在阿里巴巴的股价是80美金

1. 你认为会涨,甲认为会跌

在这种情况下,甲对你提议说,既然你认为阿里巴巴的股价仍旧会涨,那我就卖给你看涨期权 (call option),行权价为82,有效期为一个月。拥有这份期权就意味着在这一个月的时间里,无论阿里巴巴的股价如何变化,你都可以用一股82美金的价格来向甲买入阿里的股票。当然,购买这份期权,意味着你需要先支付少许的权力金 (premium)。

那么在完成交易后会发生什么事呢?

a. 阿里的股价超过了82美金

在这种情况下,你可以使用便宜的价格来购买阿里股票

(你可以用82美金向甲买入阿里股票,然后马上在市场上卖掉,从而赚取利润)。 假设目前阿里的股价为T美元, 那么你的收益则为 。 同时别忘了,为了购买这份期权,我们预先支付了一笔权利金。 因此你的实际收益为

b. 阿里的股价没有超过82美金.

在这种情况下,你并不会选择以82美金的价格向甲购买阿里的股票(放弃行权),因为这完全是一笔亏本买卖。 所以你会亏损你之前购买期权所付出的

权利金。 而甲则什么都没有损失,反而白赚了一笔你所付的权利金。

2. 你认为会跌,甲认为会涨

在这种情况下,甲对你提议说,既然你认为阿里巴巴的股价会下跌,那我就卖给你看跌期权 (put option),行权价为78,有效期为一个月。

拥有这份期权就意味着在这一个月的时间里,无论阿里巴巴的股价如何变化,你都可以用一股78美金的价格向甲卖出阿里的股票。同样的,购买这份期权,你也需要先支付少许的权力金。

那么在完成交易后会发生什么事呢?

a. 阿里的股价超跌破78美金

在这种情况下,你可以用高于市场的价格来卖出阿里股票

(在股票市场上买入阿里股票,然后再高价卖给甲,从而赚取利润)。 假设目前阿里的股价为T美元, 那么你的收益则为 。 同时别忘了,为了购买这份期权,我们预先支付了一笔权利金。 因此你的实际收益为

b. 阿里的股价高于78美金.

在这种情况下,你并不会选择以78美金的价格卖给甲(放弃行权),因为这也是一笔亏本买卖。 所以你会亏损你之前购买期权所付出的

权利金。 而甲则白赚了一笔你所付的权利金。

上述的看涨期权(call option) 和 看跌期权(put option) 就是我们一直所说的的期权。

在现实生活中,期权的购买单位为张(100股为一张), 也就是说一张期权等于100股股票购买/卖出的权利。

值得注意的是, 期权的卖出并不需要你有相应的股票,你可以直接在市场上卖出期权,并立刻获得买方所付的权利金,只要你的保证金足够。

期权有什么用?

投机

期权相对于股票而言,它对价格的波动更加敏感。

假设,阿里巴巴当前股价为80美金, 你购买了一张行权价为81美金的期权。期权的价格为1.2美金一股。那么当阿里巴巴的股价涨到83美金时, 期权的价格至少为2美金(83 - 81)。

期权与股票的利润对比,可参考如下表格。

| 期权/股票 | 本金 | 利润 | 浮盈 |

|---|---|---|---|

| 期权 | 120$ | 200$ | 66.7% |

| 股票 | 8000$ | 8300$ | 3.75% |

可以看到在股价相同的波动下,期权可以获得更高的利润率。

对冲

期权因为其高杠杆,它不仅可以进行投机,还可以用来对冲风险, 在股票市场上我们一般有如下策略。

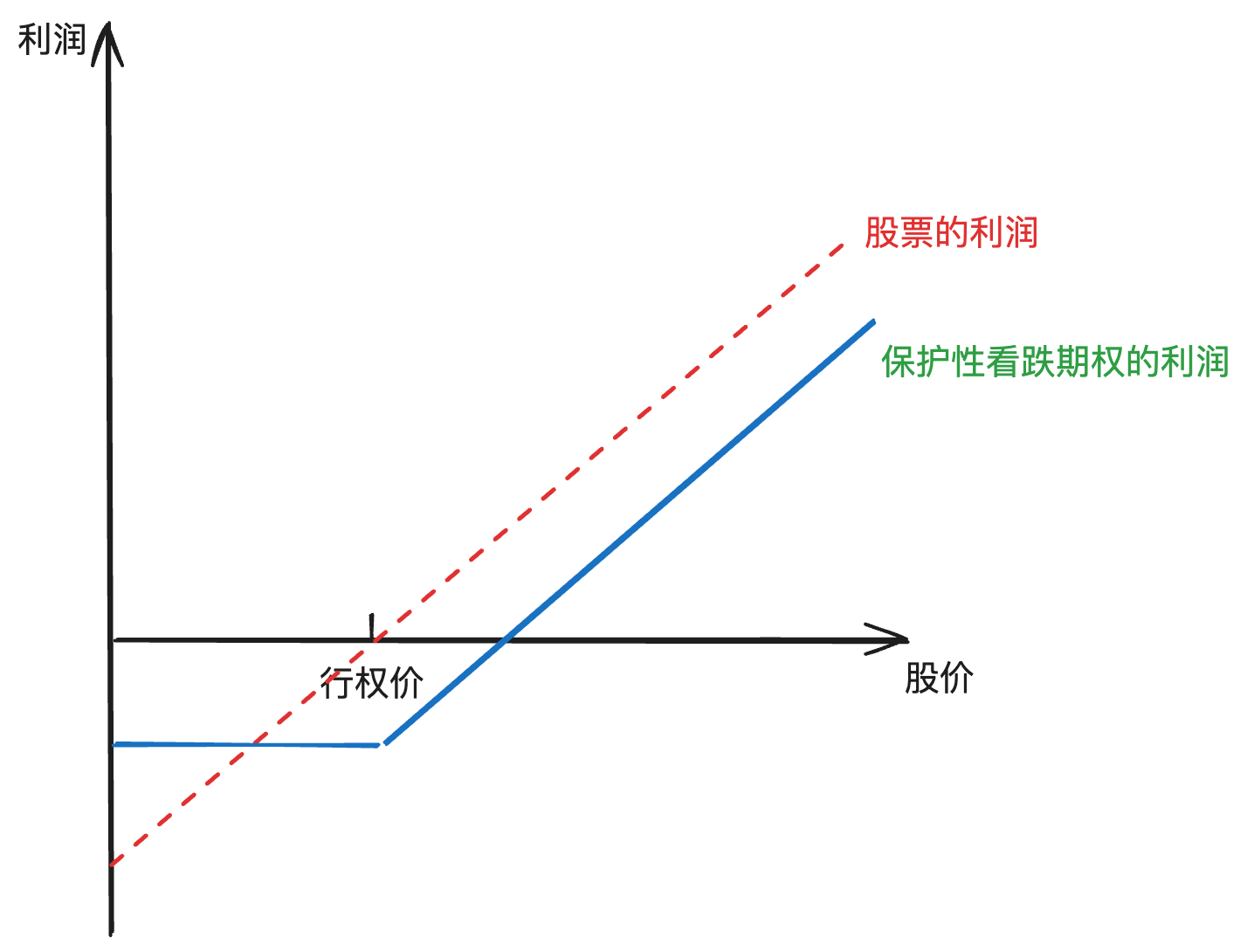

保护性看跌期权(protective put)

如果你想要持有一只股票,但是你不想在它下跌时蒙受太大的损失,那么你可以在购买这只股票的同时,买入它的看跌期权。

假定你在阿里巴巴股价为80美金时,买入了100股,并且买入了行权价为78美金的看跌期权(put)。那么你的最大损失为每股2美金加权利金。这样你就给你的损失设置了一个下限。利润与股价的关系如下图所示。

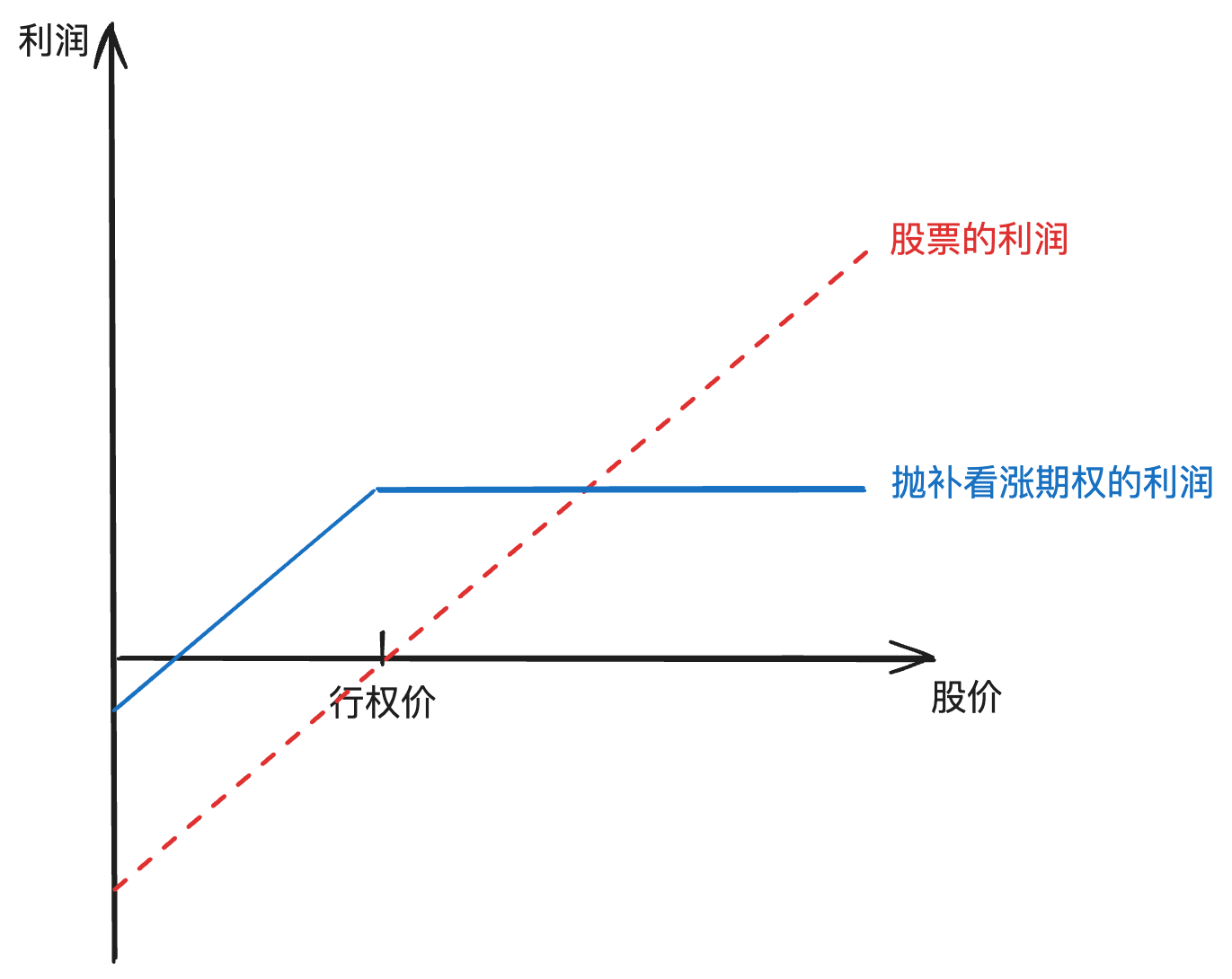

抛补看涨期权(covered call)

如果你在购买股票时,设置了一个止盈价位,那么你可以在买入股票的同时,同时卖出等量的看涨期权(call)。这种策略可以进一步的增加你的利润。

假定你在阿里巴巴股价为80美金时,买入了100股,且你的目标价位为85美金。那么你可以直接卖出100股85美金的看涨期权,这样子当股价到达了85美金时。你每股不仅赚到了5美金的差额,同时还赚到了出售期权获得的权利金。当然这种策略的缺点就是,当股价继续上涨时,超出85美金的部分就和你没有关系了。

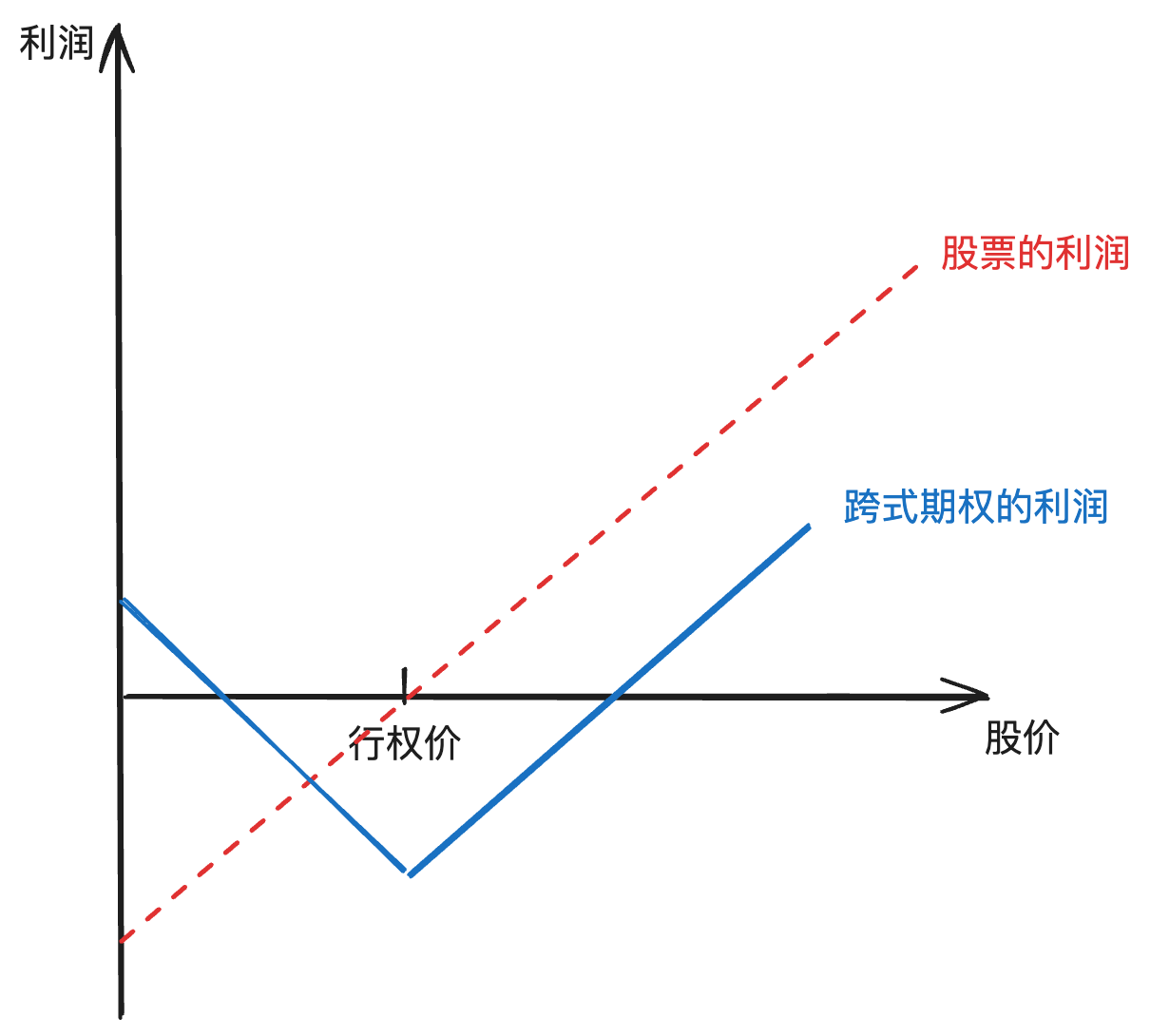

跨式期权(straddle)

当你觉得一家公司的后续股价,要么大涨,要么大跌(比如面临一个重要的官司)。你可以通过同时买入行权价相同,过期日期相同的看涨期权(call)和看跌期权(put), 来赚取利润.

假定你在阿里巴巴股价为80美金时, 买入了行权价为81美金的看涨期权和看跌期权。当阿里巴巴的股价变为70美金时, 你的看跌期权每股将价值11美金,完全可以覆盖你付出的权利金。同样的当阿里巴巴的股价变为90美金时,看涨期权每股将价值9美金, 同样可以覆盖你付出的权利金。

但是当股价不变或者小幅波动时,你将会损失你购买期权所付出的权利金。

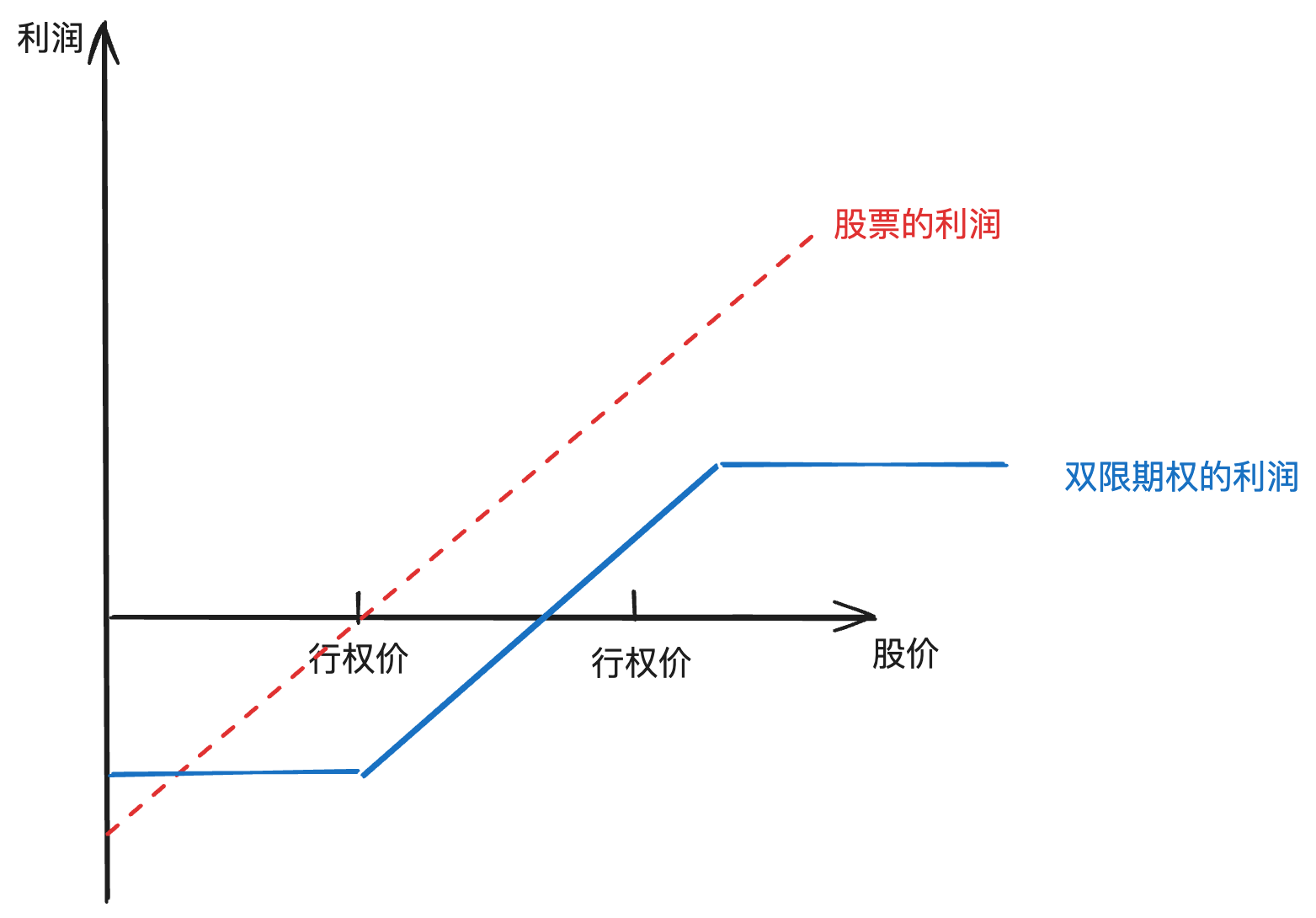

双限期权(collar)

这种策略会对你的资产组合设置一个上限和下限。

假设你持有100股阿里巴巴的股票。假定每股价格为80美金, 你通过买入行权价为70美金的保护性看跌期权,给你的股票价值设置了一个下限。但是购买期权需要付出权利金,如果你不想出这笔钱,你可以卖出和看跌期权(put)价值差不多的看涨期权。 这样你相当于零成本的,为你的股票设置了上下限。

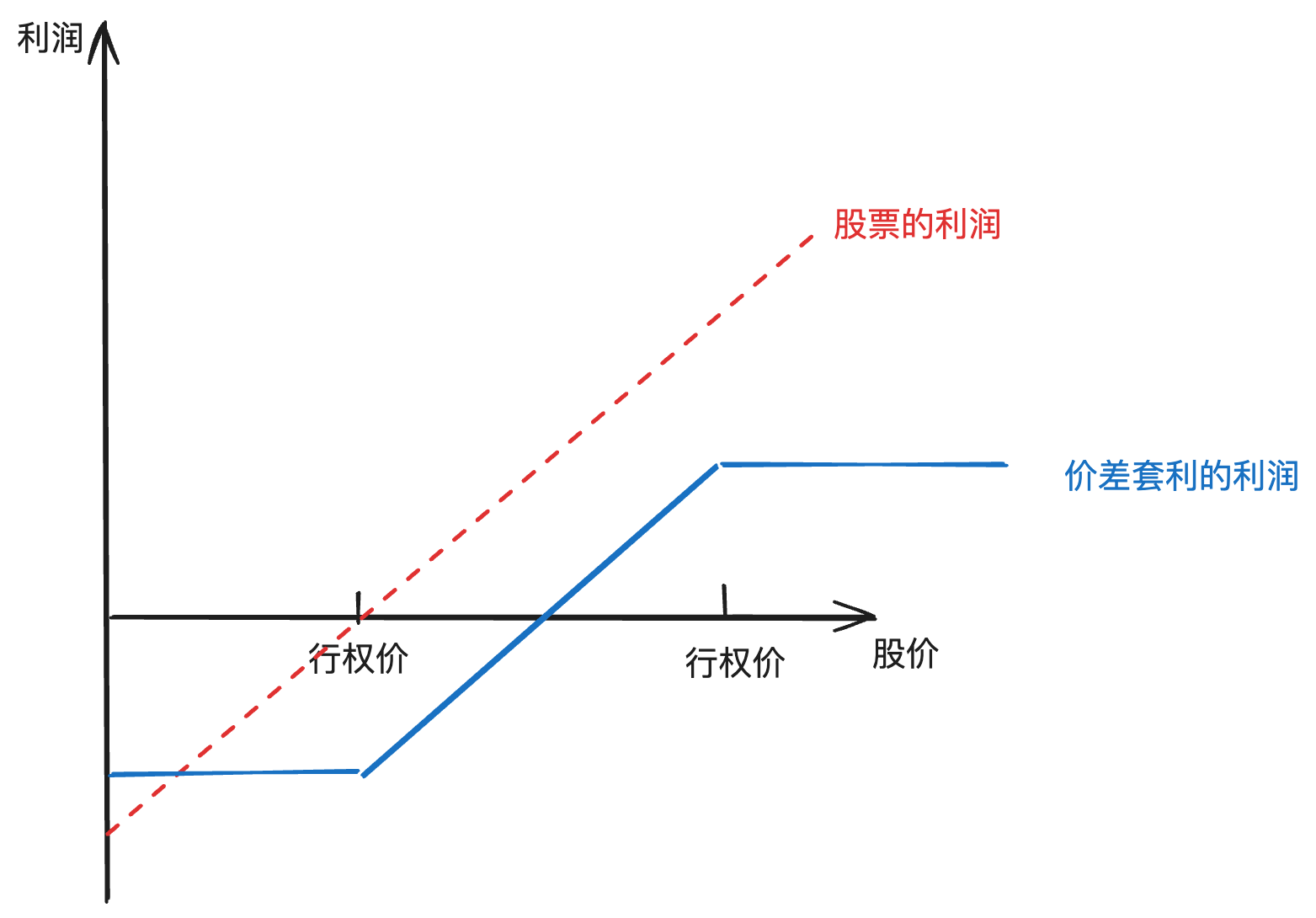

价差套利(spread)

这种策略是当你发现了,不同价格的两个期权的定价有错误(一个比另一个便宜), 你可以通过买入相对便宜的期权,同时卖出相对贵的期权,来进行套利。

假设,你觉得行权价为90美金的看涨期权比行权价100美金的看涨期权更便宜。那么你可以买入行权价为90美金的看涨期权,同时卖出行权价为100美金的看涨期权。这样只要股价超过90美金, 你就是有利可图的。注意,这里说的便宜是指购买期权的权利金。

如何对期权定价?

那么一张行权价为90美金的看涨期权(call)该如何定价呢?如果当前股价是100美金, 毫无疑问这个期权是有价值的,每一股可以赚到10美金的差价。但如果当前股价是80美金呢?这个期权的价值就一文不值吗?答案当然是否定的。因为期权除了内在价值(intrinstic value), 还有其时间价值(time value)。 毕竟只要还没到期,股价就有可能一飞冲天。

那么有没有一个合理的方式对期权进行定价?想要绝对客观的定价,是不可能的。我们只能基于一些假设来对期权进行定价。常用的方法有二项式期权定价,以及布莱克-斯科尔斯公式(Black-Scholes pricing formula).

这里主要介绍一下二项式期权定价

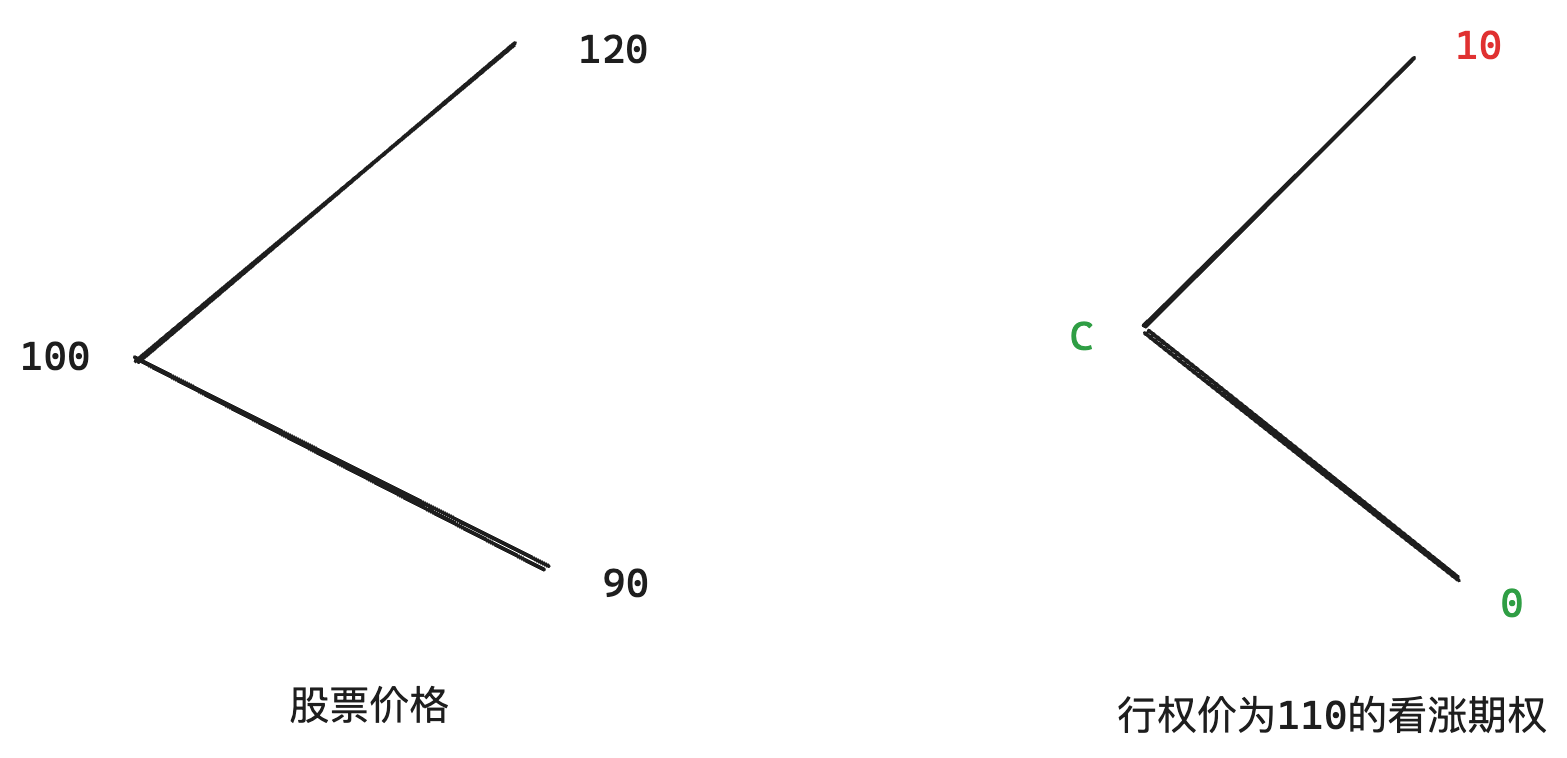

假定一个股票的价格为100美元,到年底这个股票有两种可能升到120,以及跌到90。当前无风险年利率为10%。我们现在计算一股行权价格为110美金,到期时间一年的期权应该价值(权利金)多少?

我们首先可以得到,这个期权在到期后可能得到的收益,如下图所示。

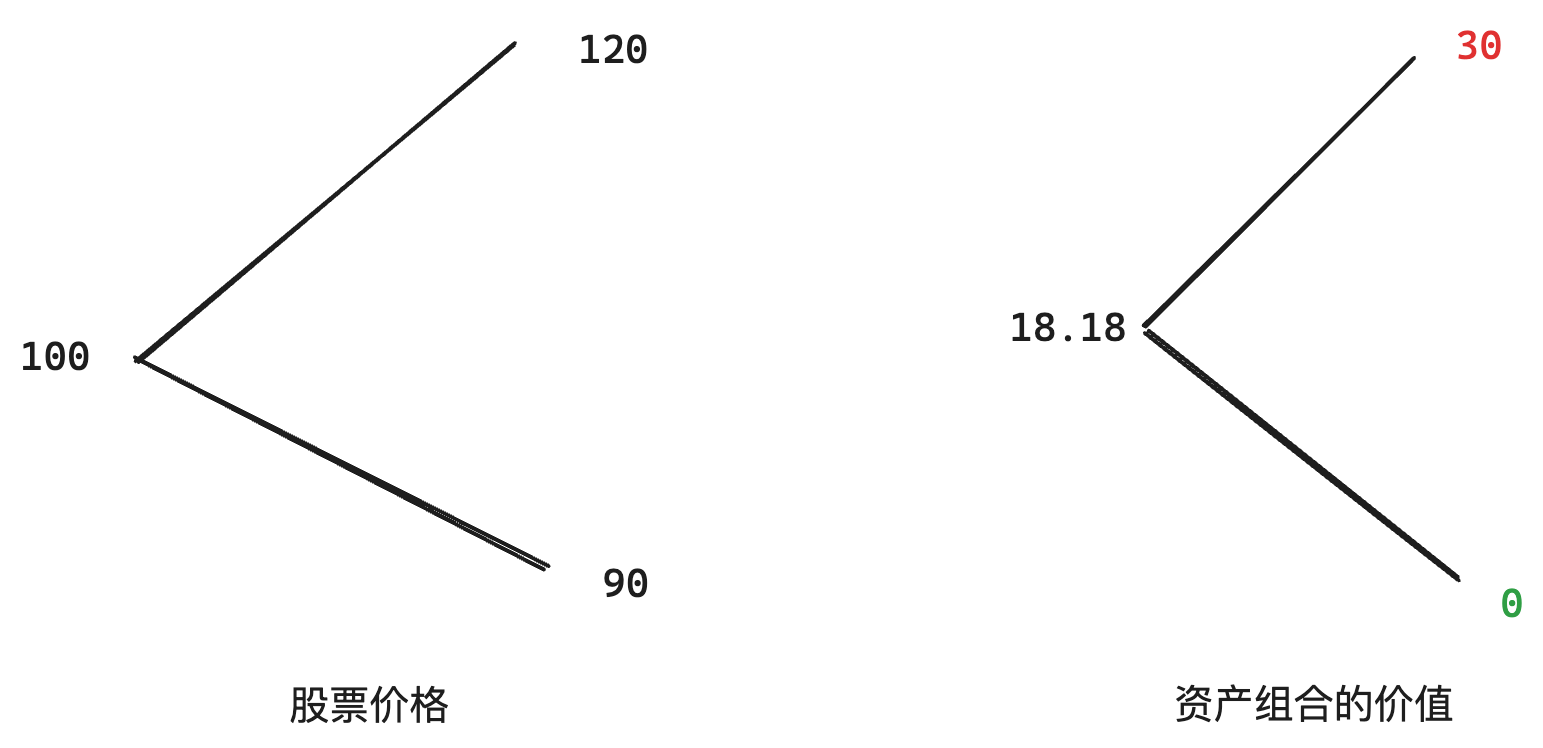

我们如果可以构建出一笔资产组合,使得其年底收益与该期权的收益相等,那么我们就可以对该期权进行定价。 假设我们现在有这么一个资产组合,价值100美元的股票和81.82元的借款。因为我们购买股票的钱,有81.82是借来的,因此我们个人出资18.18。同时因为利率为10%, 到期后我们需要还90元。这个资产组合的收益如何呢?如下图所示。

可以看到这个资产组合的收益是期权的三倍。而我们的个人出资为18.18, 因此我们可以得到该期权的价格为

这里介绍的定价方法,仅仅是简化版的方法,现实生活中的定价方法复杂得多,要考虑的因素也更多,有兴趣的读者可以自己探索。